2022年11月新能源汽车品牌销量环比增速继续分化,问界和哪吒汽车月度交付量分别环比下跌31%、16%,而蔚来汽车和理想汽车11月交付量分别为14178、15034辆,均创历史新高。

本期月销榜,与非网重点剖析下蔚来汽车的4大隐忧。

蔚来汽车简介

蔚来汽车成立于 2014 年,意为“Blue Sky Coming”,专注于高端电动汽车市场。蔚来设计、开发、合作制造及销售高端智能电动汽车,推动自动驾驶、数字技术以及电动力总成及电池方面的创新,如换电技术、电池租用服务、自研自动驾驶及自动驾驶订阅服务。

1、产品矩阵渐完善

目前蔚来已经发布的全系车型主要分为轿车和SUV。轿车产品线包括:旗舰轿车ET7和电动轿跑ET5,分别对应了中大型轿车和中型轿车市场;SUV产品线包括:旗舰SUV ES8、中大型SUV ES7、全能SUV ES6、轿跑SUV EC6,覆盖了中大型SUV、中型SUV和轿跑SUV市场。

蔚来汽车产品矩阵 图源:蔚来官网、浙商国际

分平台来看,蔚来2022年上市交付的“577车型”(ET5ES7ET7)全都出自最新NT2平台,而较早发布的866车型(ES8ES6EC6)则是出自蔚来上一代NT1平台,预计明年866车型也将全部切换至NT2平台,完成蔚来全车型的平台升级。

2、公司月销和营收平稳上升

蔚来2022年11月的销量为14178辆,环比大涨41%,月销量创历史新高。第二代技术平台NT2三款新车型ET7、ES7和ET5交付量均稳步上升,11月交付11072辆。

蔚来的营业收入由车辆销售和其他销售构成,其中车辆销售比重超90%。蔚来2022年三季度营业收入130.2亿元,环比二季度增速为26%,2020年Q4-2022年Q3的QOQ复合增速10%。

注:其他销售主要包括服务套餐以及能量套餐、电池升级服务、新能源汽车积分及配件,以及随汽车销售所提供的若干其他产品和服务的销售收入。其他产品和服务包括家充桩、车联网服务、延长质保及换电服务。

尽管蔚来汽车产品矩阵日渐完善,月销数据和营业收入也稳步上涨,但实际上蔚来存在的隐忧并不少:

隐忧1:单车亏损额超10万?

虽然新能源汽车厂商们销售数据节节攀升,但除了比亚迪外,还没有哪家真正实现盈利。

小鹏汽车三季度经调整归母净利润-22.2亿元,同期汽车销量29570辆,即单车亏损额7.5万元。理想汽车二季度经调整归母净利润-16.0亿元,同期汽车销量28687辆,即单车亏损额5.58万元。蔚来汽车也是一直处于亏损状态,而且最近几个季度的单车亏损金额越来越高,2022年三季度的单车亏损额高达10.9万元。

注:单车损益=季度经调整归母净利润/季度汽车销量

注:单车损益=季度经调整归母净利润/季度汽车销量

那么是什么致使蔚来汽车常年亏损?

1、原材料价格暴涨致使公司毛利率持续下降

蔚来汽车2022年三季度平均单车销售额37.8万元,近年来呈逐季上涨的趋势,车辆毛利率与单车销售额正相关,但是2021年四季度到2022年三季度公司毛利率在单车销售额大幅提升的情况下,却持续下滑。

电池作为新能源汽车销售成本项第一权重,占比近40%,对汽车销售毛利的影响举足轻重。电池级碳酸锂价格从2021年三季度开始一路上行,从2021年7月的91577元/吨,快速涨至2022年11月的594802元/吨,涨幅高达549%。上游原材料的暴涨,极大压榨了新能源汽车厂商的利润。关于碳酸锂价格对蔚来汽车毛利率的定量影响,可以参考李斌在业绩会上的表述:碳酸锂价格每下降10万元,蔚来的毛利率就会提升2%。

图源:野天鹅

2、研发费用增速远超营收增速

蔚来汽车从2021年第四季度开始加大研发费用投入,此后研发费用一直保持高位,2022第三季度已经高达29.4亿元,相比2020年第四季度的8.3亿元,涨幅254%,而同期蔚来汽车的营业收入涨幅仅为96%。

大幅提高研发费用的现象在新势力中较为普遍,小鹏汽车、理想汽车、零跑汽车都在大幅提高研发费用。新势力作为新入局者,初期产品少,产品新,需要持续设计研发,高研发费用作为新势力的前置成本,虽然持续消耗车企利润,但也必不可少。

隐忧2:品牌向下的风险

早在2020年财报会议上,李斌就表示,“进入大众市场是蔚来的长期战略。”,蔚来汽车为什么要进入大众市场?

原因1:高端市场销量天花板低

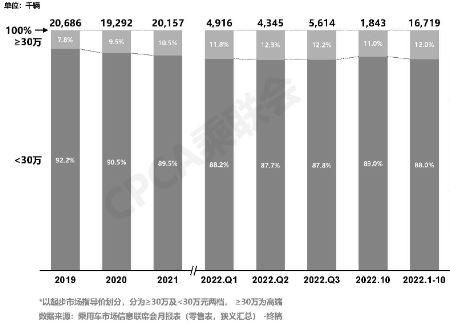

根据乘联会统计数据,汽车市场上30万元以上销售车辆占比为12%左右,2022年10月国内广义乘用车销量186.6万辆,即:国内30万元以上乘用车每月的销量天花板约为22万辆左右。蔚来汽车的价格带分布在32.8万元-47.8万元,基本处于高端车型销量最大的区间了。如果品牌继续向上,只能去抢保时捷的份额,要知道保时捷2021年在中国的销量总共9.5万辆,品牌向上则天花板会更低。

图源:乘联会

原因2:能源服务体系和智能驾驶需要庞大的用户量

截至2022年9月30日,在能源服务体系方面,蔚来已经布局了1151座换电站(其中315座高速公路换电站)、1046座超充站、5523根超充桩、916座目的地充电站、5769根目的地充电桩、接入570000+根第三方充电桩。

蔚来计划于2025年在全球范围内累计建成4000座换电站,其中中国市场电区房(指距离换电站3公里以内的住宅或办公场所)的目标覆盖率将达到90%,届时也将打通“九纵九横十九大城市群”高速换电网络,2025年目标建成168条目的地加电路线。

抛开规模效应可以降低分摊公司的成本费用外,蔚来的能源服务投入巨大,而只有蔚来的销量和保有量达到较大体量,才能有效提升能源服务利用率,从而跑通其能源服务模式。

另外,电动车的下半场是智能驾驶,智能驾驶需要庞大的汽车保有量,庞大的数据。同时,规模化的销量和保有量才能有效分摊智能驾驶的研发费用及基础设备支出。

而,国内30万元以下的乘用车销量占到了整个市场份额的88%左右,大众品牌的推出可以让蔚来汽车覆盖整个主流消费市场。

那么品牌向下有什么风险?

除了高端品牌蔚来(NIO),蔚来第二品牌的内部代号为“阿尔卑斯”,将主打20-30万元区间,基于NT3.0平台打造,计划于2024年下半年量产交付。蔚来的第三品牌也正在筹划中,项目代号为“萤火虫”,同样将是独立运营的品牌,将覆盖10-20万元的中低端市场。

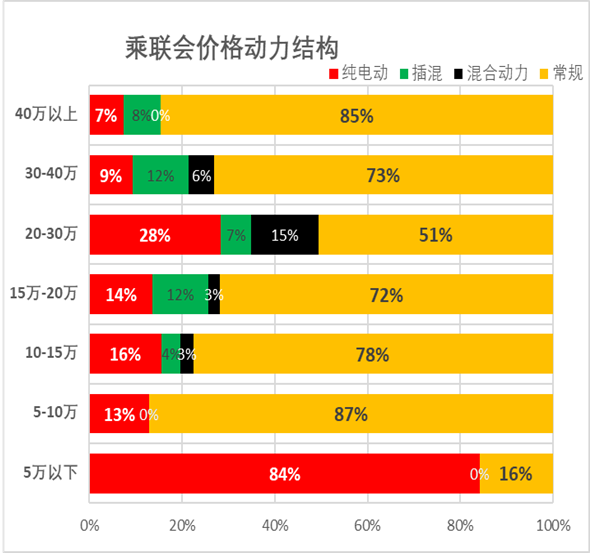

风险1:20-30万元价位段市场,新能源厂商竞争异常激烈。

目前新能源汽车的主战场就是20-30万元价位段,也是新能源汽车渗透率最高的区间带,渗透率近50%。

图源:乘联会

与非网统计了20-30万元价位段的新能源车车型,除了理想、岚图等少数车企目前专注高端市场,其余车企在该价位段都有布局,而且都是核心产品。

鉴于该价位段的新能源车渗透率已较高,且是所有非纯高端定位车企的必争之地,蔚来的第二品牌“阿尔卑斯”难言乐观。

图源:汽车之家、与非网

风险2:10-20万元价位段市场,蔚来不具备成本优势。

虽然10-20万元价位段市场,新能源汽车的渗透率低,不足30%,空间大。但定位越低端的市场越是注重性价比,尤其低端市场是价格战的重灾区,成本控制是重点。

10-20万区间的价位段,比亚迪在国内新能源汽车8月销量榜单中占据了前4席,在国内8月整体销量榜单前十中也占据了3席。其中最关键的原因就在比亚迪的成本控制上,其规模效应结合产业链自给自足(也是蔚来决定自研电池的主要原因),再结合混动技术上的优势,使其完成了混动车型价格的下探,形成了对同级燃油车的竞争优势,从而进一步抢占市场。

而,蔚来很长一段时间都处于“烧钱走量”的阶段,新品牌建立初期势必会导致较大的前期投入,战线的拉长在后期也会面临更重的财务压力。

后续蔚来在中低端车型的成本控制能力还犹未可知,但鉴于市场竞争现状和较低的单车售价,中低端车型的盈利任重道远。

隐忧3:“蔚来”城市下沉风险

蔚来汽车的销量主要集中在国内经济发达城市,根据光子星球统计2021年1-6月各省新能源汽车上险量,蔚来在北上广江浙的上险量为29564辆,占该品牌全国上险量的72%,远高于定价略低于蔚来的理想汽车,同期理想汽车在CR5省市的上险量占比仅为50%。

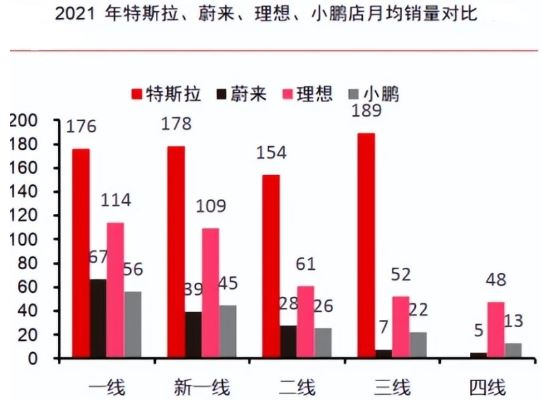

除此之外,根据中信证券研究数据,蔚来2021年三四线城市店月均销量分别为7、5辆,远低于一线、新一线和二线城市的67、39、28辆,可以说是断崖式的表现。

图源:ThinkerCar、中信证券

笔者认为是蔚来在三四线城市的各种服务设施跟不上,与一、二线城市差距大,降低了低线城市的用户体验。但蔚来如果真正要做到与BBA拼天下,破局低线城市,确保服务一致性是必需的。

然而,蔚来的能源等服务体系资产重,各种服务下沉是需要规模用户来分摊成本的,而低线城市缺的就是规模用户。所以未来,李斌会怎么解这个局呢?

隐忧4:新能源车补贴结束的冲击

根据乘联会数据,2022年10月,中国新能源汽车销量为55.5万辆,环比下滑9.2%,笔者在之前的文章分析过下滑原因,主要是当前新能源汽车月度渗透率已经较高,以及疫情管控。

在国内新能源汽车市场需求增速放缓的情况下,新能源汽车补贴将于2022年12月31日结束,势必会影响后续新能源车渗透率提升的速度。

2021年1月-2022年10月新能源汽车销量 图源:乘联会

当前新能源车国补政策:非公用领域,纯电乘用汽车续航里程位于300-400公里区间的汽车补贴限额0.91万,不低于400公里续航的纯电汽车补贴限额1.26万元,插电混合动力(含增程式)的补贴限额0.48万元。补贴结束后,对于消费者来说,无疑就是变相提价了。

对此,相关车企积极推动市场活动,赶在国补停止前来一波销售小高潮。如:

极氪汽车,在12月31日之前下定了WE版车型,因为极氪的原因无法在2022年内交付,那么极氪将继续根据2022年新能源补贴政策,为车主提供相应的差额补贴。

小鹏汽车,在12月31日前完成定金支付的订单,将持续享受2022年国家新能源补贴,不受交付时间影响。

新能源车企们的考验即将到来,成本费用端面临原材料价格高水位、研发费用高增长,收入端面临补贴结束抑制需求的困境,2023年的汽车市场注定更加“内卷”。

芯耀

芯耀

2039

2039

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

.jpg?x-oss-process=image/resize,m_fill,w_128,h_96)

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍

[课程]STM32电机控制软件开发软件X-CUBE-MCSDK 6x介绍